موفقیت در بازارهای مالی، تنها به داشتن یک استراتژی ساده محدود نمیشود؛ بلکه درک عمیق از مفهوم احتمال و آمار است که تریدرهای حرفهای را از افراد مبتدی متمایز میکند. هر استراتژی معاملاتی فارکس بر پایه یک «مزیت آماری» بنا شده است که نشان میدهد در صورت تکرار مداوم یک روش، برآیند نهایی معاملات سودده خواهد بود یا زیانده. بسیاری از معاملهگران به اشتباه به دنبال نرخ بردهای ۱۰۰ درصدی هستند، در حالی که کلید واقعی، تسلط بر مدیریت ریسک و پذیرش این واقعیت است که ضرر بخشی جداییناپذیر از فرآیند دستیابی به سود پایدار محسوب میشود.

در این مقاله، ما به بررسی دقیق نحوه محاسبه احتمال موفقیت در استراتژیهای مختلف و تأثیر مستقیم آن بر روانشناسی معاملات و کسب سود در فارکس میپردازیم. شما یاد خواهید گرفت که چگونه با استفاده از مفاهیمی نظیر وینریت (Win Rate) و نسبت ریسک به ریوارد، عملکرد سیستم خود را بهینهسازی کنید. اگر در ابتدای راه هستید و قصد دارید اصول معاملهگری را به صورت اصولی فرا بگیرید، پیشنهاد میکنیم با استفاده از دوره آموزش فارکس از مقدماتی تا پیشرفته، زیربنای دانش فنی خود را تقویت کنید تا بتوانید استراتژیهایی با احتمال موفقیت بالا طراحی و اجرا نمایید.

| ردیف | فاکتور کلیدی | توضیحات استراتژیک | تاثیر بر موفقیت |

|---|---|---|---|

| ۱ | نرخ برد (Win Rate) | نسبت تعداد معاملات سودده به کل معاملات انجام شده در یک دوره. | بسیار بالا |

| ۲ | نسبت ریسک به پاداش | میزان سودی که در مقابل هر واحد ریسک (ضرر احتمالی) کسب میشود. | حیاتی |

| ۳ | امید ریاضی (Expectancy) | میانگین مبلغی که انتظار میرود در هر معامله (سود یا ضرر) به دست آید. | تعیینکننده سودآوری |

| ۴ | بکتست (Backtesting) | آزمایش استراتژی روی دادههای گذشته بازار برای سنجش کارایی. | افزایش اعتماد به نفس |

| ۵ | ژورنالنویسی | ثبت دقیق جزئیات ورود، خروج و احساسات در حین معامله برای تحلیل بعدی. | بهبود مستمر |

| ۶ | مدیریت سرمایه | کنترل حجم ورود به معاملات برای جلوگیری از کال مارجین شدن. | بقاء در بازار |

استراتژیهای معاملاتی با احتمال موفقیت بالا

راهنمای جامع برای کشف مزیت رقابتی و ترکیب هوشمندانه ابزارهای تکنیکال جهت کسب سود مستمر در بازار فارکس.

مزیت آماری (Trading Edge)

ورود بدون مزیت آماری قمار است. سیستمی بسازید که در بلندمدت کفه ترازو را به نفع شما سنگین کند.

الگوهای قیمتی (Chart Patterns)

شناسایی ساختارهای قدرتمند و تکرارشونده مانند «پرچم» و «سر و شانه» برای یافتن نقاط ورود دقیق و کمریسک.

قدرت همگرایی (Convergence)

افزایش اعتبار سیگنالها با ترکیب ابزارهای غیرهمبسته؛ مانند تایید همزمان روند، مومنتوم و سطوح حمایت.

استراتژی ترکیبی (The Combo)

استفاده از مدل EMA(50) برای تشخیص روند، الگوی پرچم برای زمانبندی و MACD برای تایید قدرت شکست.

نقطه زنی دقیق

ورود تنها پس از بسته شدن کندل شکست؛ تعیین حد سود با فیبوناچی و حد ضرر در پشت سطوح نوسانی.

تست و بهینهسازی

هیچ استراتژی جادویی وجود ندارد؛ کلید موفقیت در بکتست مداوم و تطبیق سیستم با شرایط متغیر بازار است.

استراتژیهای پربازده: مزیت شما در بازار

وقتی از استراتژیهای معاملاتی با بیشترین احتمال موفقیت حرف میزنیم، منظورمان تکنیکهایی است که به شما یک “مزیت قوی” در بازار میدهند. این مزیت، یک انتظار آماری مثبت است که در یک سری معاملات، نتایج سودآوری را به همراه دارد.

بعضیها این مزیت را از تحلیل تکنیکال پیدا میکنند، برخی دیگر از تحلیل بنیادی. تریدرهای فرکانس بالا هم سرعت اجرا را مزیت اصلی خود میدانند. اما برای تریدرهای خرد، تحلیل تکنیکال ابزار اصلی زمانبندی بازار است.

تحلیل بنیادی دید بلندمدت میدهد، اما در زمانبندی دقیق ورود و خروج، حرفی برای گفتن ندارد. سرعت بالای ترید هم نیازمند زیرساختهای عظیم است که از دسترس اکثر ما خارج است. پس، تمرکز ما روی رویکرد تکنیکال است؛ رویکردی که برای هر تریدری، از فارکس تا کریپتو، کاربردی است.

روند یا خلاف روند؟ انتخاب استراتژی

دو سبک اصلی ترید در بازار وجود دارد: پیروی از روند (Trend Following) و خلاف روند (Counter-Trend) یا بازگشت به میانگین (Mean Reversion).

- پیروی از روند: این روش بر یافتن استراتژیهایی تمرکز دارد که همسو با جهت روند اصلی بازار هستند. تریدر روند میداند که باید با جریان بازار حرکت کند. هدف، سوار شدن بر موج فعلی بازار و ماندن در آن تا زمانی است که حرکت قیمت ادامه دارد.

- خلاف روند: در این رویکرد، تریدر به دنبال نقاطی است که بازار بیش از حد کشیده شده و انتظار بازگشت به میانگین یا سطح تعادل خود را دارد. در اینجا، شما خلاف جهت حرکت فعلی قیمت وارد میشوید.

کدام یک بهتر است؟ پاسخ مشخص نیست. شرایط بازار متغیر است. وظیفه شما این است که رژیم فعلی بازار را تشخیص دهید و ببینید کدام مدل در آن لحظه شانس موفقیت بیشتری به شما میدهد.

کسب سود در فارکس: الگوهای نموداری پربازده

الگوهای نموداری، زیرمجموعهای قدرتمند از تحلیل تکنیکال هستند که در فارکس محبوبیت زیادی دارند. این الگوها، ساختارهای تکرارشوندهای در حرکت قیمت ایجاد میکنند که سیگنالهای معاملاتی با احتمال موفقیت بالا میدهند.

الگوهای زیادی وجود دارند: سر و شانه، دوقلو (سقف و کف)، مستطیل، کنج، مثلث، پرچم و … . هر کدام ظاهر و کاربرد خاص خود را دارند. بیایید سه الگوی کلیدی را بررسی کنیم.

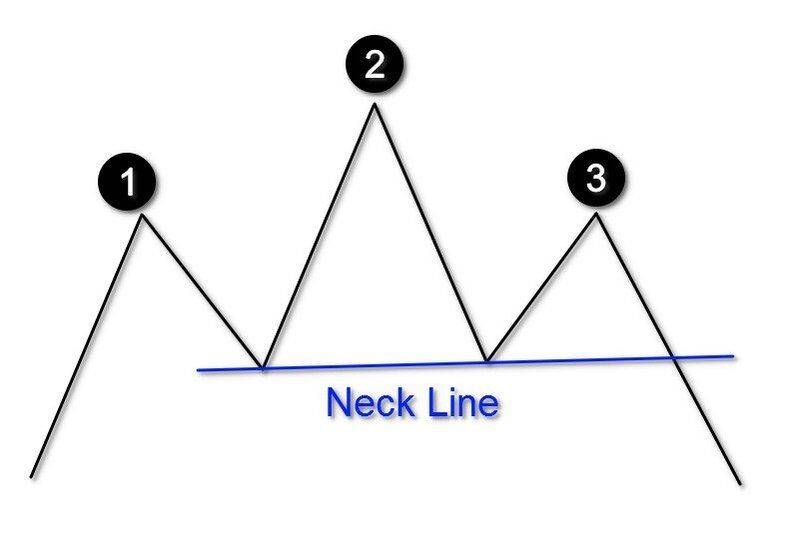

الگوی سر و شانه (Head & Shoulders)

این الگو معمولاً در پایان یک روند صعودی دیده میشود و نشاندهنده برگشت روند است. الگوی سر و شانه معکوس هم در پایان روند نزولی ظاهر میشود.

سه عنصر اصلی دارد: شانه چپ، سر (بالاترین قله) و شانه راست. خط گردن (Neckline) با اتصال دو کف بین شانهها و سر رسم میشود. شکست این خط به سمت پایین، سیگنال فروش را فعال میکند.

خط گردن نقطه حیاتی است. شکست آن به سمت پایین (در الگوی سر و شانه معمولی) یا به سمت بالا (در الگوی معکوس)، سیگنال ورود شماست.

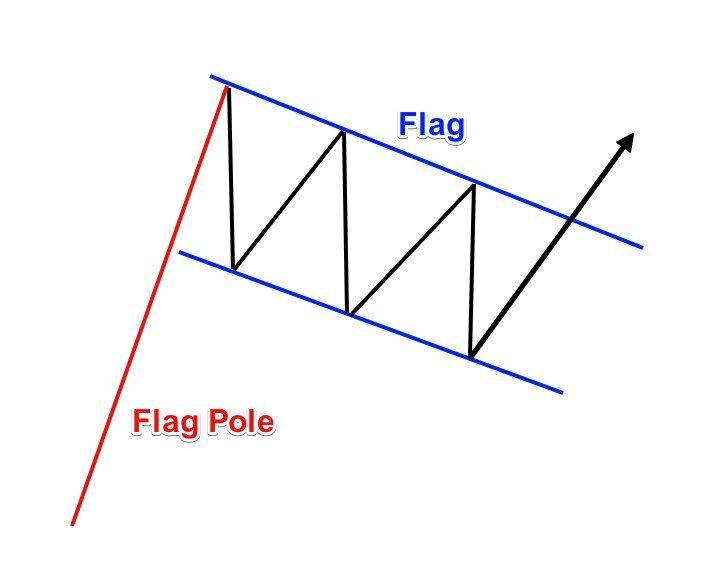

الگوی پرچم (Flag Pattern)

الگوی پرچم یک الگوی ادامه دهنده است که معمولاً پس از یک حرکت شدید قیمت (Pole) به بالا یا پایین دیده میشود. قیمت در یک کانال موازی کوچک (پرچم) تثبیت میشود و سپس در جهت روند قبلی ادامه حرکت میدهد.

برای ورود، منتظر شکست خط مقاومت (در روند صعودی) یا خط حمایت (در روند نزولی) باشید. برخی تریدرها از سطوح فیبوناچی (معمولاً اصلاح ۳۸ تا ۵۰ درصدی حرکت قبلی) برای ورود استفاده میکنند.

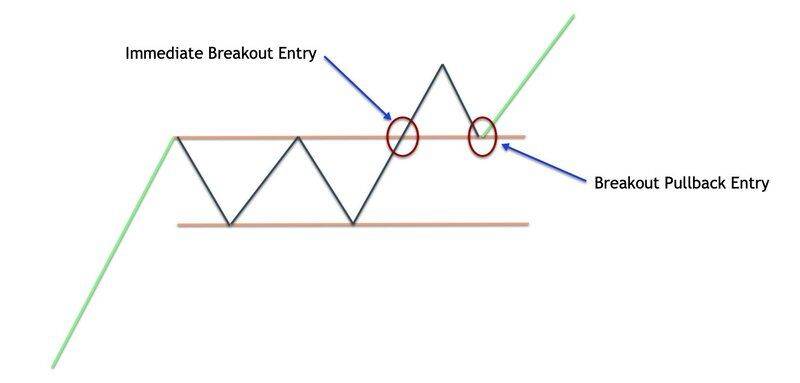

الگوی مستطیل (Rectangle Pattern)

مستطیل یک الگوی کلاسیک است که در آن قیمت بین یک سطح مقاومت افقی و یک سطح حمایت افقی نوسان میکند. این الگو معمولاً ادامه دهنده است، اما گاهی اوقات میتواند نشاندهنده برگشت روند باشد (مستطیل سقف یا کف).

ورود شما زمانی است که قیمت از محدوده مستطیل خارج شود. اگر قبل از مستطیل روند صعودی بود، منتظر شکست مقاومت و خرید باشید. اگر روند نزولی بود، منتظر شکست حمایت و فروش باشید.

قدرت همگرایی: سیگنالهای غیرهمبسته

برای یافتن استراتژیهای معاملاتی با بیشترین احتمال موفقیت، باید از “همگرایی” استفاده کنید. همگرایی یعنی یافتن چندین سیگنال متفاوت بازار که همگی به یک نتیجه اصلی اشاره کرده و آن را تأیید کنند.

نکته کلیدی: از شاخصها یا تکنیکهای تحلیلی *غیرهمبسته* استفاده کنید. بسیاری از تریدرها اشتباه میکنند و چندین شاخص همبسته (مثل RSI، Stochastics، MACD که همگی شاخصهای مومنتوم هستند) را با هم ترکیب میکنند و فکر میکنند به همگرایی رسیدهاند. این اشتباه است!

همگرایی واقعی زمانی است که تأییدیه را از تکنیکهای تحلیلی مستقل و غیرمرتبط بگیرید. مثلاً، ترکیب یک شاخص مومنتوم (مثل RSI)، یک سطح حمایت/مقاومت افقی و یک الگوی کندل استیک. هر سه مستقل هستند و ترکیبشان شانس موفقیت را به شدت بالا میبرد.

اما مراقب باشید! بیش از حد همگرایی نکنید. استفاده از بیش از سه یا چهار پارامتر تأییدیه، یا تعداد معاملات شما را به شدت کاهش میدهد یا مدلی ایجاد میکند که در بازار واقعی غیرقابل اجراست. دو تا سه ابزار منحصر به فرد کافی است.

ساخت استراتژی ترکیبی برنده

حالا که با عناصر اصلی آشنا شدید، بیایید یک استراتژی کامل و عملی بسازیم. این استراتژی در تایمفریمهای ۴ ساعته و بالاتر در فارکس یا آتی کالا بهترین عملکرد را دارد.

این تاکتیک بر پایه سه مطالعه تکنیکال *غیرمرتبط* با یکدیگر ساخته شده است تا اطمینان بالایی از سیگنالها داشته باشیم:

- میانگین متحرک نمایی ۵۰ روزه (EMA(50)): EMA به قیمتهای اخیر وزن بیشتری میدهد و حساستر است. از آن برای تعیین جهت روند کلی استفاده میکنیم.

- الگوی پرچم (Flag Pattern): این الگو نشاندهنده ادامه روند پس از یک تثبیت کوتاه است.

- MACD: از MACD برای اندازهگیری قدرت شکست قیمت از الگوی پرچم استفاده میکنیم. برای شکست صعودی، MACD باید مثبت باشد و برای شکست نزولی، باید منفی باشد.

این سه عنصر، سیگنالهای مستقلی تولید میکنند که وقتی با هم ترکیب شوند، یک استراتژی با احتمال موفقیت بالا را شکل میدهند.

قوانین ورود به معامله خرید (Long)

- الگوی پرچم با شیب رو به پایین (نزولی) به وضوح در نمودار قیمت شکل گرفته باشد.

- منتظر شکست قیمت و بسته شدن کندل *بالاتر* از خط مقاومت پرچم باشید.

- در زمان شکست به بالا، خواندن MACD باید *بالاتر از صفر* باشد.

- در زمان شکست به بالا، قیمت باید *بالاتر از EMA(50)* باشد.

- با رعایت این شرایط، یک سفارش خرید (Market Order) وارد کنید.

- حد ضرر (Stop Loss) را *زیر* نقطه کمینه سوینگ در ساختار پرچم قرار دهید.

- هدف سود (Take Profit) را در سطح ۶۱.۸ درصد پیشبینی فیبوناچی از موج روند قبلی (قبل از شکلگیری پرچم) تنظیم کنید.

قوانین ورود به معامله فروش (Short)

- الگوی پرچم با شیب رو به بالا (صعودی) به وضوح در نمودار قیمت شکل گرفته باشد.

- منتظر شکست قیمت و بسته شدن کندل *پایینتر* از خط حمایت پرچم باشید.

- در زمان شکست به پایین، خواندن MACD باید *زیر صفر* باشد.

- در زمان شکست به پایین، قیمت باید *پایینتر از EMA(50)* باشد.

- با رعایت این شرایط، یک سفارش فروش (Market Order) وارد کنید.

- حد ضرر (Stop Loss) را *بالای* نقطه بیشینه سوینگ در ساختار پرچم قرار دهید.

- هدف سود (Take Profit) را در سطح ۶۱.۸ درصد پیشبینی فیبوناچی از موج روند قبلی (قبل از شکلگیری پرچم) تنظیم کنید.

مثال عملی: AUDUSD

بیایید این استراتژی را روی جفت ارز AUDUSD در تایمفریم ۴ ساعته اعمال کنیم.

در نمودار بالا، یک الگوی پرچم را در کانال موازی نارنجی میبینید. این پرچم پس از یک روند صعودی قوی (Pole) شکل گرفته است. انتظار داریم قیمت خط مقاومت بالای پرچم را بشکند و روند صعودی قبلی را ادامه دهد.

پس از تشکیل دومین کف در الگوی پرچم، قیمت شروع به حرکت صعودی میکند. یک کندل قوی خط مقاومت بالای کانال را میشکند و بالاتر از آن بسته میشود (منطقه بزرگنمایی شده). این سیگنال خرید اولیه ماست.

حالا باید فیلترهای دیگر را بررسی کنیم:

- MACD: در زمان شکست، MACD مقدار مثبت (بالاتر از صفر) را ثبت کرده و رو به بالا حرکت میکند (پیکان زرد). این تأییدیه اول است.

- EMA(50): قیمت بسته شدن کندل شکست، بالاتر از خط آبی EMA(50) قرار دارد. این تأییدیه دوم است.

تمام شرایط ورود به معامله خرید فراهم است. بلافاصله سفارش خرید را وارد میکنیم. حد ضرر را زیر پایینترین نقطه سوینگ در ساختار پرچم قرار میدهیم. هدف سود را با ابزار پیشبینی فیبوناچی در سطح ۶۱.۸٪ از موج قبلی (خطوط نقطهچین خاکستری) تنظیم میکنیم.

همانطور که میبینید، قیمت به سطح هدف ۶۱.۸٪ ما میرسد و سپس شروع به کاهش میکند. این معامله با سود قابل توجهی بسته میشود. این قدرت همگرایی و یک استراتژی اثباتشده است.

جمعبندی: مزیت شما در بازار

برای داشتن استراتژیهای معاملاتی با بیشترین احتمال موفقیت، صرفاً دانش کافی نیست؛ نیاز به مهارت و انطباق با بازار دارید. اما وقتی زمان خود را صرف تست، بهبود و بهینهسازی مدل معاملاتی خود میکنید، پاداش آن را خواهید دید.

برای اکثر تریدرهای خرد، بهترین راه برای توسعه یک مزیت معاملاتی، شروع با درک قوی از تحلیل تکنیکال است. پس از تسلط بر این روش، میتوانید تکنیکهای دیگر را برای تقویت استراتژی خود بیاموزید.

به یاد داشته باشید: بازار به کسی رحم نمیکند. با یک استراتژی قوی و اثباتشده وارد شوید، نه با شانس.