استراتژی های معاملاتی با بیشترین احتمال موفقیت

وقتی معاملهگران درباره استراتژیها و تکنیکهای معاملاتی با احتمال موفقیت زیاد صحبت میکنند، به تکنیکها و استراتژیهای خاصی اشاره میکنند که میتوانند برای دستیابی به یک مزیت قوی در بازار به کار گرفته شوند. یک مزیت قوی در واقع به یک انتظار معاملاتی آماری قابل توجه اشاره دارد که در صورت استفاده از آن در سری معاملات، نتایج مثبتی را به دنبال دارد. برخی از معاملهگران این مزیت را از طریق تحلیل تکنیکال بدست میآورند، در حالی که دیگران آن را از طریق تحلیل بنیادی پیدا میکنند. همچنین، یک گروه معاملهگران به نام معاملهگران فرکانس بالا وجود دارند که سرعت اجرا را به عنوان یک مزیت اصلی در نظر میگیرند. هر معاملهگر باید مهارتهای شخصی خود را ارزیابی کند و اگر میخواهد در بازار به موفقیت بلندمدت دست یابد، باید مزیت معاملاتی خود را پیدا کند. اگرچه تحلیل بنیادی میتواند برخی از بینشهای ارزشمند درباره روند بازار در طولانیمدت ارائه دهد، اما نمیتواند قدرت تخمین بازار در زمانبندی را مانند تحلیل تکنیکال فراهم کند. برای یافتن سرعت مشابه با تجارت آنلاین، نیاز به زیرساختها و هزینههای بزرگی است که برای اکثر معاملهگران و سرمایهگذاران فردی قابل دسترسی نیست. بنابراین، به منظور اهداف ما در اینجا، ما به تفصیل استراتژی های معاملاتی با بیشترین احتمال موفقیت در رابطه با رویکرد تکنیکال به بازار توضیح خواهیم داد. این نوع تحلیل برای اکثر معاملهگران تازهکار و حرفهای در فروشگاههای خردهفروشی، بدون توجه به تخصص در ارزهای نقدی، کالاها و آتی، سهام و ETFها یا ارزهای رمزنگاری شده، مناسب است. دو نوع اصلی سبکهای معاملهگری که در مشکلات بازار بیشترین استفاده را دارند، وجود دارند. اولین رویکرد، روش پیروی از روند است و دومی رویکرد متضاد است. روش پیروی از روند یا روش معامله در روند، بر تمرکز بر یافتن استراتژی های معاملاتی با بیشترین احتمال موفقیت است که با جهت روند اصلی هماهنگ است. معاملهگر روند، اهمیت پیروی از مسیر کمترین مقاومت را درک میکند. تمرکز در اینجا بر پیروی از تکانه فعلی بازار است و سوار شدن بر روی روند اصلی بازار تا زمانی که بازار قادر به حفظ حرکت قیمت باشد. به عنوان یک جایگزین، رویکرد متضاد یا بازگشت به میانگین در تحلیل بازار سعی در یافتن اقتصادهای بازار است و سپس عکس عمل به عملکرد قیمت هنگامی که شروع به بازگشت به سطح تعادل خود میکند. دو نوع اصلی سبکهای معاملهگری که در مشکلات بازار بیشتر استفاده میشوند، پیروی از روند است و رویکرد متضاد است. روش پیروی از روند یا روش معامله در روند، بر تلاش برای یافتن استراتژی های معاملاتی با بیشترین احتمال موفقیت تمرکز دارد که هماهنگ با جهت روند اصلی است. معاملهگر روند اهمیت پیروی از مسیر کمترین مقاومت را درک میکند. تمرکز در اینجا بر پیروی از روند فعلی بازار است و سوار شدن بر روی روند اصلی بازار تا زمانی که بازار قادر به حفظ حرکت قیمت باشد. به عنوان جایگزین، رویکرد متضاد یا بازگشت به میانگین در تحلیل بازار سعی در یافتن اقتصادهای بازار است و سپس عکس عمل به عملکرد قیمت هنگامی که شروع به بازگشت به سطح تعادل خود میکند. وجود یک سوال طبیعی مطرح میشود که آیا باید بر روی یک مدل معاملاتی مبتنی بر روند یا یک مدل برگشت به میانگین تمرکز کنم؟ همیشه پاسخ به این سوال واضح نیست. دلیل این امر این است که شرایط بازار ممکن است به رویکرد پیروی از روند یا بازگشت به میانگین تمرکز داشته باشند. به عنوان معاملهگران، وظیفه ما این است که رژیم بازار فعلی را مورد بررسی قرار داده و تشخیص دهیم که کدام مدل به ما امکان معامله با احتمال موفقیت بیشتر را در آن زمان خاص میدهد. استراتژی های معاملاتی با بیشترین احتمال موفقیت در نمودار الگوهای نموداری، زیرمجموعهای از تحلیل تکنیکال هستند که بین معاملهگران بازار فارکس بسیار محبوب است. این تکنیک معاملاتی، ساختارهای عملکرد قیمتی را در نمودار قیمت ایجاد میکند. بسیاری از الگوهای نموداری در بازار وجود دارند که شامل سر و شانه، دو قله و دو دره، مستطیل، کنج، مثلث، پرچم، پرچم سه گوش و فنجان و دسته هستند. هر یک از این الگوها، ظاهری منحصر به فرد دارند و به استراتژی های معاملاتی با بیشترین احتمال موفقیت منجر میشوند. بیایید به سه الگوی نمودار با احتمال موفقیت زیاد بیشتر نگاهی بیندازیم.الگوی سر و شانه

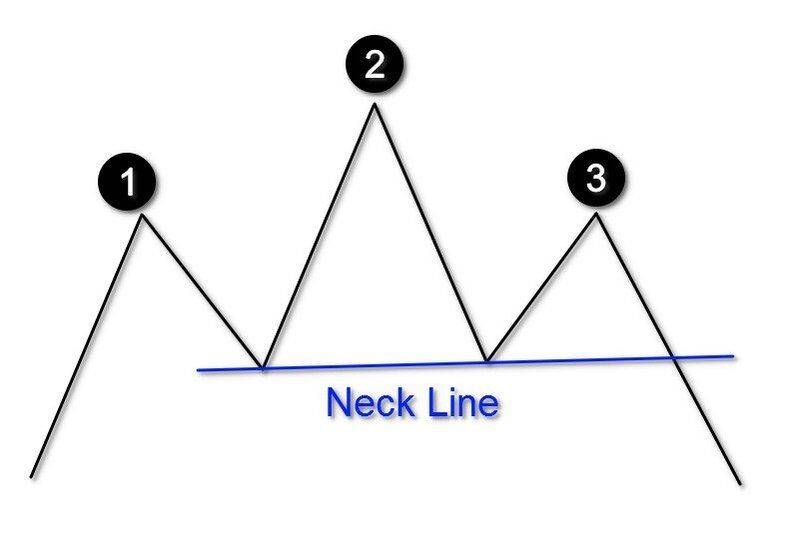

سر و شانه یک الگوی نموداری است که بیشتر در پایان یک روند صعودی دیده میشود. اما الگوی سر و شانه ی معکوس در پایان یک روند نزولی ظاهر میشود. این الگو شامل سه عنصر اصلی است: شانه چپ، سر که بالاترین قله در نمودار است، و در نهایت شانه راست. در زیر میتوانید تصویر الگوی سر و شانه را ببینید. خط شانه در ساختار بازارهای مالی اهمیت ویژهای دارد. در واقع، خط شانه با اتصال دو قسمت داخل ساختار بزرگتر رسم میشود. خط شانه میتواند یک خط راست یا کجی کمی به سمت بالا یا پایین باشد. این خط به عنوان نقطه سیگنال برای الگوی سر و شانه عمل میکند. به طور خاص، سیگنال فروش فعال میشود زمانی که قیمت خط شانه پایینتر را نقض میکند.الگوی پرچم

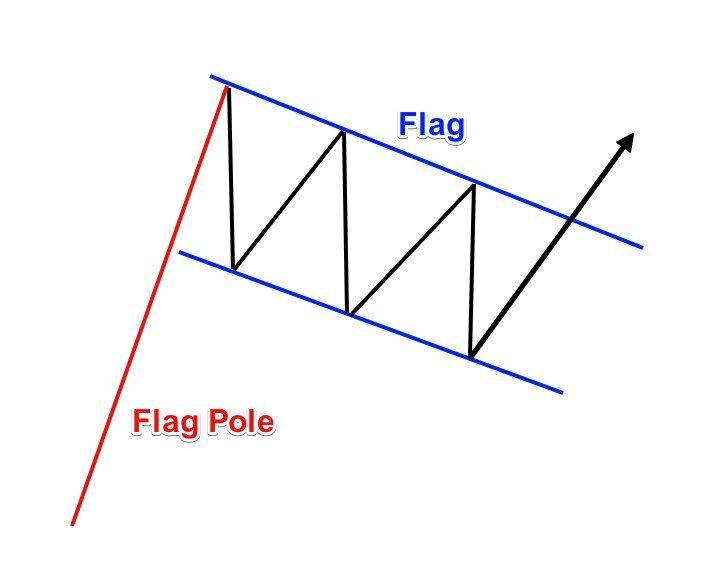

الگوی پرچم یک الگوی نمودار است که معمولاً پس از حرکت شدید قیمت به بالا یا پایین دیده میشود. این الگو به شکل یک زیگزاگ شبیه است. در این الگو، قیمت داخل یک کانال قیمتی موازی حرکت میکند. وقتی این الگوی تجمعی پایان مییابد، یک پا ریزشی دیگر در جهت روند قبلی رخ میدهد. برای اجرای معاملات با استفاده از الگوی پرچم وجود روشهای مختلفی با احتمال موفقیت بالا وجود دارد. در صورت روند صعودی، میتوانید منتظر شکستن خط روند مقاومت باشید و در صورت روند نزولی، منتظر شکستن خط روند پشتیبان باشید. همچنین، برخی از معاملهگران از بازگشت فیبوناچی به عنوان تکنیک ورود با احتمال موفقیت بالا استفاده میکنند. عملکرد قیمت اغلب 38 تا 50٪ از پا قبلی را قبل از ادامه در جهتی که از آن آمده است، اصلاح میکند. در زیر میتوانید یک نمونه از الگوی پرچم را ببینید.الگوی مستطیل

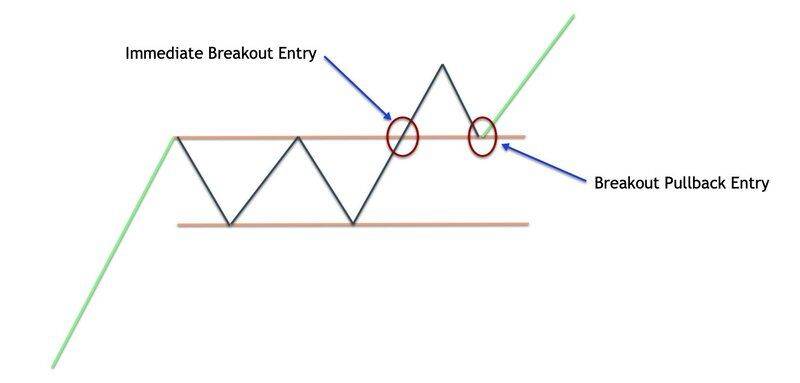

الگوی مستطیل یکی از الگوهای کلاسیک نمودار است که معمولاً در عملکرد قیمت مشاهده میشود. این الگو به عنوان یک الگوی ادامه دهنده معمولاً در نظر گرفته میشود، اما گاهی اوقات به عنوان الگوی برعکس نیز رخ میدهد. وقتی به عنوان یک الگوی برعکس رخ میدهد، به آن مستطیل بالا یا مستطیل پایین اشاره میشود. در هر صورت، عملکرد قیمت در ساختار مستطیل بین سطح مقاومت افقی و سطح پشتیبان افقی تجمع میکند. این سطوح قیمتی افقی، به نظر میرسد در قالب یک مستطیل یا کانال قیمت موازی شکل میگیرد. عملکرد قیمت باید در محدوده ساختار مستطیل باشد. حال باید منتظر شکستن الگوی مستطیل باشید که با جریان بزرگتر هماهنگ شده است. به عبارت دیگر، اگر قبل از ساختار مستطیل، قیمتها در حال معامله با سطوح بالاتر بودند، باید منتظر شکست خط مقاومت مستطیل و خرید بلندمدت باشید. و برعکس، اگر قبل از الگوی مستطیل، قیمتها در حال معامله با سطوح پایینتر بودند، باید منتظر شکست خط پشتیبان مستطیل و فروش کوتاهمدت باشید. در زیر میتوانید تصویری از الگوی مستطیل را مشاهده کنید.تکنیک همگرایی

به عنوان یک معاملهگر، شما میتوانید اقداماتی را انجام دهیدتا تاکتیک های معاملاتی با احتمال موفیقت زیاد را پیدا کنید. ما درباره برخی از الگوهای مختلف نمودارهای تکنیکال صحبت کردیم که میتوانند نقطه شروعی خوبی برای ساخت استراتژی معاملاتی سودآور باشند. همچنین میتوانید به روشهای دیگری نیز مراجعه کنید. اما یک مفهوم مهم در معاملات وجود دارد که باید به آن توجه کنید، زیرا در هر روش معاملاتی استفاده میشود. این مفهوم، همگرایی است. معنای همگرایی در بازار، به معنای تبادل در بازار است. به این معنا که باید تلاش کنیم تا چندین سیگنال بازار متفاوت را پیدا کنیم که به همان مفهوم اصلی اشاره کنند و آن را تأیید کنند. به عبارت دیگر، زمانی که قصد داریم وضعیتی بلند را بخریم، به دنبال همگرایی خریداری هستیم و به همین ترتیب، زمانی که قصد داریم وضعیتی کوتاه را بفروشیم، به دنبال همگرایی فروشی هستیم. یک نکته مهم درباره همگرایی که باید تأکید شود این است که باید از شاخصها یا نشانگرهای تحلیلی غیر همبسته برای تأیید معامله استفاده کنیم. برخی از معاملهگران فکر میکنند که همگرایی به این معنی است که تمام شاخصهای ترجیحی شما باید تأییدیه برای معامله شما ارائه دهند. اما برخی از این معاملهگران دریافت نمیکنند که بسیاری از شاخصهای تکنیکی ممکن است تکراری باشند و به همین دلیل اطلاعات منحصر به فردی ارائه ندهند. به عنوان مثال، برخی از معاملهگران علاقهمند به استفاده از شاخصهایی مانند RSI، Stochastics و MACD هستند. همه این شاخصها به عنوان شاخصهای نیروی بازار شناخته میشوند. در نتیجه، اگر فقط به این دسته از شاخصها برای تأیید معامله خود اعتماد کنید، ممکن است به اشتباه بپیوندید و فکر کنید که در واقع به سطح واقعی تحقق همبستگی بازار دست یافتهاید. دلیل این امر این است که تأثیر واقعی بازار به دست آوردن تأیید از یک تکنیک تحلیلی یا شاخص غیرمرتبط دارد. این تفاوت مهمی است که معاملهگران باید به آن توجه کنند اگر قصد دارند استراتژی های معاملاتی با بیشترین احتمال موفقیت را در بازار مورد نظر خود پیدا کنند. یک مثال از استراتژی های معاملاتی با بیشترین احتمال موفقیت که از تأثیر واقعی استفاده میکنند، شامل تأیید از یک شاخص نیروی بازار مانند RSI، یک سطح افقی پشتیبانی-مقاومت و یک الگوی شمعی است. همه این سه تکنیک تحلیل بازار به طور مستقل از هم هستند. هرکدام از اینها میتواند به عنوان یک سیگنال معاملاتی مناسب مورد قبول قرار گیرد، اما زمانی که ترکیب شوند، میتوانند منجر به دستیابی به احتمال موفقیت بسیار بالاتری در معامله شوند. مجدداً، من فقط این سه مطالعه تکنیکال را به عنوان نقطه شروع انتخاب کردهام تا درباره رسیدن به همبستگی معاملاتی تصویری فکر کنم. شما میتوانید از ترکیبات مختلفی استفاده کنید تا استراتژی های معاملاتی با بیشترین احتمال موفقیت ویژه خود را بسازید. اما من این را هم گفتم که این مهم نیست. منظورم این است که یک نقطه محدود وجود دارد که اگر بیش از آن استفاده کنید، به نتایج کمتری میرسید. به عبارت دیگر، باید از دو یا سه ابزار تجاری منحصر به فرد استفاده کنید تا استراتژی های معاملاتی با بیشترین احتمال موفقیت را پیدا کنید. هر زمان که بیش از سه یا چهار پارامتر تأییدیه را استفاده کنید، در مسیری لغزنده قرار میگیرید که در آن شما یا تعداد معاملات خود را به طور قابل توجهی کاهش میدهید یا یک مدل ایجاد میکنید که برای معامله در محیط بازار واقعی بسیار محدود است. در این صورت، روش تجارتی شما ممکن است به دلیل تعداد کمتر حوادث مشاهده شده آماری معتبر نباشد. ساخت استراتژی ترکیبی در حال حاضر شما باید با برخی از عناصری که در تجارت وجود دارند و احتمال موفقیت بالا در بازارها را دارند، آشنا شوید. در این مرحله، ما سعی خواهیم کرد یک روش کامل تجاری را ایجاد کنیم که در بازارهای مالی قابل استفاده باشد. این استراتژی میتواند در زمانبندیها و با استفاده از ابزارهای مالی مختلف کار کند. برای بهترین نتیجه، پیشنهاد میکنم این روش را در تایم فریم چهار ساعت و بالاتر در بازار فارکس یا بازار آتی کالا اجرا کنید. این تاکتیک معاملاتی با توجه به سه مطالعه تکنیکال مختلف ساخته شده است که ارتباط کمی با یکدیگر دارند. به عبارت دیگر، این به ما اطمینان میدهد که معاملاتمان را با اطمینان بالا انجام میدهیم زیرا چندین تکنیک تحلیل غیرمرتبط به یک سیگنال خاص بازار اشاره میکنند. اولین شاخص مورد بررسی، میانگین متحرک۵۰ روزه (EMA (50)) است. به طور کلی، میانگین متحرک بیشتر از نقاط دادههای قبلی توجه بیشتری به وقوع قیمت اخیر میکند. به عبارت دیگر، میانگین متحرک ، مطالعه میانگینی حساستری نسبت به میانگین ساده دارد. در این استراتژی خاص، استفاده از نسخه متحرک نمایی ترجیح داده میشود. باید به این نکته اضافه کنیم که شما به دنبال یافتن یک الگوی نمودار خاص هستید که قبلاً به آن اشاره شده است. منظور الگوی پرچم است. این الگوی ساده، یک حرکت قیمت جدید را در جهت روند قبلی تنظیم میکند. در پایان، از نمودار MACD به عنوان یک روش برای اندازهگیری نیروی شکست قیمت از ساختار پرچم استفاده خواهیم کرد. در صورت شکست به سمت بالا، میخواهیم که MACD خواندن مثبت را ثبت کند، در حالی که در صورت شکست به سمت پایین، میخواهیم که MACD خواندن منفی را ثبت کند. این ها نکات مهم برای یافتن استراتژی های معاملاتی با بیشترین احتمال موفقیت بودند. بیایید سریعاً قوانین معاملات بلند و کوتاه را مرور کنیم. قوانین زیر برای شروع یک موقعیت بلند در بازارهای مالی و فارکس اعمال میشود:- الگوی پرچم با شیب به سمت پایین باید به طور واضح در نمودار قیمت وجود داشته باشد.

- منتظر شکست قیمت و بسته شدن بالاتر از خط مقاومت پرچم باشید.

- در زمان شکست بالا، خواندن MACD باید بالاتر از صفر باشد.

- در زمان شکست بالا، قیمت باید بالاتر از EMA (50) باشد.

- با توجه به این شرایط، یک سفارش بازار برای خرید وارد کنید.

- حد ضرر باید در زیر نقطه کمینه سوینگ در ساختار پرچم قرار گیرد.

- هدف در سطح 61.8 درصد پیش بینی فیبوناچی از روند موج قبلی قبل از شکل پرچم تنظیم میشود.

- باید یک الگوی پرچم با شیب به بالا به صورت واضح در نمودار قیمت وجود داشته باشد.

- منتظر شکست و بسته شدن زیر خط پشتیبانی پرچم باشید.

- در زمان شکست به سمت پایین، خواندن MACD باید زیر صفر باشد.

- در زمان شکست به سمت پایین، قیمت باید زیر EMA (50) باشد.

- پس از رعایت این شرایط، یک دستور بازار برای فروش وارد کنید.

- حد ضرر باید در بالای نقطه بالا در ساختار پرچم قرار داده شود.

- هدف در سطح 61.8 درصد پیش بینی فیبوناچی از روند موج قبلی قبل از شکل پرچم تنظیم میشود.