تکنیک سوشی در زمان برگشت قیمت

شکار نوسانات روند دار در سهام یا دارایی های دیگر می تواند سودآور باشد. با این حال، گرفتار شدن در برگشت های قیمتی نیز چیزی است که اکثر معامله گرانی که به دنبال شکار روندها هستند از آن می ترسند. برگشت قیمت جایی است که جهت روند قیمت یک دارایی تغییر می کند. توانایی شناسایی یک برگشت احتمالی به معاملهگر این سیگنال را می دهد که وقتی شرایط دیگر چندان مساعد به نظر نمیرسد، باید از معامله خود خارج شود. از سیگنال های برگشتی نیز میتوان برای گرفتن پوزیشن های جدید استفاده کرد، زیرا برگشت قیمت ممکن است باعث شروع شکل گیری یک روند جدید شود. مارک فیشر در کتاب خود به نام معامله گر منطقی، تکنیک هایی را برای شناسایی کف و سقف های احتمالی بازار مورد بحث قرار می دهد. هر چند تکنیک های فیشر همان اهدافی را دنبال می کند که بولکوفسکی در کتاب خود (دایره المعارف الگوهای نموداری) معرفی کرده بود (یعنی سر و شانه ها و یا الگوهای کف دوقلو و سقف دوقلو)، با این حال روش های فیشر سیگنال ها را زودتر می دهند و خیلی زود به سرمایهگذاران درباره تغییر احتمالی جهت روند هشدار میدهند. یکی از تکنیکهایی که فیشر در مورد آن صحبت میکند « تکنیک سوشی» نامیده می شود. هر چند ربطی به این غذای لذیذ ندارد، اما این روش در طول یک قرار ناهار طراحی شد که در طی آن تعدادی از معامله گران در مورد الگوهای معاملاتی بازار بحث می کردند. سرفصلها- "تکنیک سوشی" یک الگوی تکنیکال است که می تواند به عنوان یک سیستم هشدار سریع برای شناسایی تغییرات بالقوه در جهت قیمت استفاده شود.

- هنگامی که الگوی سوشی در یک روند نزولی ظاهر می شود، به معامله گران در مورد فرصت معاملاتی برای گرفتن یک پوزیشن خرید یا خارج شدن از یک پوزیشن فروش هشدار می دهد.

- هنگامی که الگوی سوشی در یک روند صعودی ظاهر می شود، به معامله گران در مورد فرصت بالقوه برای بستن یک پوزیشن خرید یا یک پوزیشن فروش اطلاع می دهد.

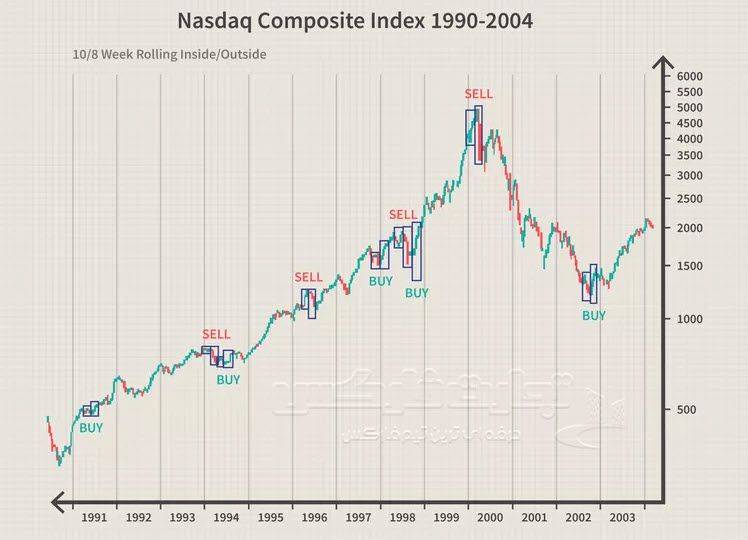

- یک بررسی با استفاده از روش برگشت قیمت سوشی در برابر استراتژی عرف "بخر و نگه دار" در بورس نزدک طی یک دوره 14 ساله انجام شد. بازده روش سوشی 29.31٪ بود، در حالی که بازده روش بخر و نگهدار 10.66٪ بود.

الگوی سوشی یک الگوی بازگشتی است.

فیشر الگوی برگشتی سوشی را به عنوان یک دوره 10 کندلی تعریف می کند که در آن پنج کندل اول در بازه رنج باریکی از سقف ها و کف ها محصور می شوند و پنج کندل دوم، پنج کندل اولی را با سقف های بالاتر و کف های پایین تر پوشش می دهند. الگو سوشی شبیه یک الگوی پوششی (اینگالفینگ) نزولی یا صعودی است، با این تفاوت که به جای یک الگوی دو کندلی، این روش از چندین کندل تشکیل شده است. هنگامی که الگوی سوشی در یک روند نزولی ظاهر میشود، نسبت به تغییر روند احتمالی هشدار میدهد و فرصت بالقوه ای برای گرفتن پوزیشن خرید یا خروج از یک پوزیشن فروش را نشان میدهد. اگر الگوی سوشی در طول یک روند صعودی رخ دهد، معاملهگر می تواند یک پوزیشن خرید را ببندد یا احتمالاً یک پوزیشن فروش باز کند. هر چند الگوی فیشر عبارتست از الگوهای پنج یا 10 کندلی، اما نه تعداد کندل ها و نه مدت زمان آنها آیه قرآن نیست! نکته این است که یک الگوی متشکل از کندل های درونی و بیرونی (هم را پوشش می دهند) که بسیار به این الگو می خورند، شناسایی کنید. چه روی سهام باشد و چه روی هر کالای انتخابی، و چه هر جفت ارزی و با استفاده از هر تایم فریمی که با مدت زمانی کلی تعریف شده شما مطابقت دارد. دومین الگوی برگشتی که فیشر توضیح می دهد برای معامله گران بلند مدت توصیه می شود و ریور نامیده می شود. این الگو شبیه به یک الگوی سوشی است با این تفاوت که از داده های قیمتی روزانه استفاده می کند که از دوشنبه شروع می شود و در جمعه به پایان می رسد. این الگو در مجموع 10 روز طول می کشد و زمانی رخ می دهد که یک معامله 5 روزه، بلافاصله پس از آن یک هفته الگوی پوششی با سقف بالاتر و کف پایین تر رخ می دهد.تست تکنیک سوشی

یک تست بر روی شاخص ترکیبی نزدک انجام شد تا ببیند آیا الگوی سوشی میتواند به شناسایی نقاط برگشت طی یک دوره 14 ساله بین سالهای 1990 و 2004 کمک کند یا خیر. نکته این بود که سیگنال ها کمتر ظاهر شدند اما قابل اعتماد بودند. نمودار شامل استفاده از دو هفته معاملاتی پشت سر هم بود، به طوری که این الگو از روز دوشنبه شروع شد و به طور متوسط چهار هفته طول کشید تا تکمیل شود. هر بخش دو هفته ای الگو (دو کندل بر روی نمودار هفتگی، که معادل 10 روز معاملاتی است) توسط یک مستطیل مشخص می شود. خطوط روند سرخابی روند غالب را نشان می دهد. این الگو اغلب به عنوان یک سند تأیید برای تغییر روند بخوبی عمل می کند و مدت کوتاهی بعد از آن شکست خط روند رخ می دهد. هنگامی که الگو شکل گرفت، یک حد ضرر می تواند در بالای الگو برای پوزیشن های فروش یا در زیر الگو برای پوزیشن های خرید قرار گیرد.

تکنیک سوشی

استفاده از داده های قیمتی هفتگی

همین تست بر روی شاخص ترکیبی NASDAQ با استفاده از داده های قیمتی هفتگی انجام شد: با استفاده از 10 هفته داده به جای 10 روز (یا دو هفته) که در بالا استفاده شد. این بار، مستطیل اول یا درونی روی 10 هفته و مستطیل دوم یا بیرونی روی هشت هفته تنظیم شد، زیرا این ترکیب در تولید سیگنال های فروش بهتر از دو مستطیل پنج هفته ای یا دو مستطیل 10 هفته ای عمل می کرد. در مجموع پنج سیگنال تولید شد و سود 2923.77 پوینت بود. معاملهگر 381 هفته (7.3 سال) از مجموع 713.4 هفته (14.1 سال) یا 53 درصد مواقع در بازار بوده است. بازده سالانه 21.46٪ بود. سیستم هفتگی سوشی یک سیستم معاملاتی خوب است، اما شاید به عنوان ابزاری برای ارائه سیگنال های تایید برای ورود به سیستم روزانه که پیشتر بحث شد، ارزشمندتر باشد.

سیستم هفتگی تکنیک سوشی

تایید تغییر روند

صرف نظر از اینکه از کندل 10 دقیقه ای استفاده شده باشد یا کندل های هفتگی، سیستم معاملاتی برگشت روند در تست ها به خوبی عمل کرد، (حداقل در طول دوره تست)، که هم شامل روند صعودی قابل توجه بود و هم روند نزولی قابل توجه. با این حال، هر اندیکاتوری که به طور مستقل از آن استفاده شود می تواند یک معامله گر را با چالش مواجه کند. یکی از ارکان تحلیل تکنیکال اهمیت تایید گرفتن است. هنگامی که از یک اندیکاتور برای تأیید سیگنال ها استفاده می شود، یک تکنیک معاملاتی، بسیار قابل اعتمادتر می شود. با توجه به ریسک موجود در انتخاب کف یا سقف بازار، ضروری است که حداقل، معاملهگر از شکست خط روند برای تأیید سیگنال استفاده کند و در صورت اشتباه بودن، همیشه از حد ضرر استفاده کند. در تست های ما، اندیکاتور RSI نیز تأیید خوبی برای برگشت قیمت بود.

تایید الگوی سوشی با اندیکاتور RSI