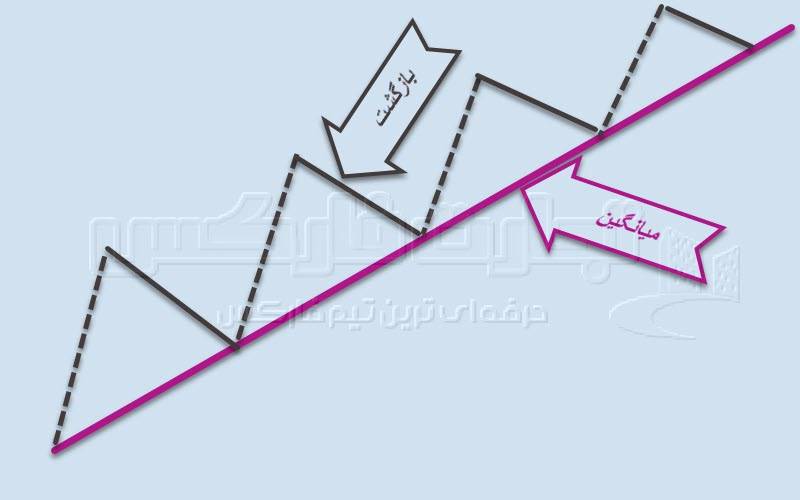

مفهوم بازگشت به میانگین

معمولاً شنیده میشود که استراتژیهای معاملاتی به عنوان استراتژیهای بازگشت به میانگین یا استراتژیهای پیروی از روند توصیف میشوند. بیشتر معاملهگران در مورد روش پیروی از روند یک حس خوبی دارند، اما برخی از آنها در مورد اینکه استراتژیهای بازگشت به میانگین چگونه کار میکنند، گیج هستند. قبل از ورود به مکانیک روش معاملهای بازگشت به میانگین، بیایید کمی وقت بگذاریم تا به فرضیه پایهای در پایه معاملات بازگشت به میانگین در بازارهای مالی بپردازیم. مفهوم اساسی در یک مدل بازگشت به میانگین این است که قیمت ابزارهای مالی تمایل دارد به میانگین تاریخی بازگردد. بنابراین، بر اساس سری زمانی که تجزیه و تحلیل شده است، انتظار میرود که حرکتهای قیمت بیش از حد به سمت هر دو جهت، به سطح متوسط یا میانگین خود بازگردد. یک مثال ساده از این میتواند درباره بازدهیهای تاریخی طولانی مدت بازار سهام آمریکا باشد. در طی ۷۵ سال گذشته، بازار سهام آمریکا، نماینده از شاخص S&P 500 یا شاخص داو جونز صنعتی، میانگین سالانهای حدود ۸ تا ۹ درصد بازدهی را ارائه داده است. این میانگین یا عملکرد سالانه متوسط در بازار سهام کلی آمریکا تلقی میشود. حالا، اگر بازدهی سالانه میانگین را در طول ۷۵ سال بررسی کنید، سالهایی را خواهید یافت که بازار سهام در آنها بیش از ۳۰ درصد در سال بازدهی داشته است و به طور مشابه سالهایی را خواهید یافت که بازار سهام در آنها بیش از ۵۰ درصد در سال به زیان رفته است. به طور معمول، در این دسته از دادهها مشاهده میشود که در سالهایی که بازار سود بسیار بالا داشته است، سودهای سال بعدی بازار کمی کمتر است. به همین ترتیب، هنگامی که بازار ضرر بزرگی داشته است در یک سال خاص، اغلب سال بعد سودهای بزرگتری خواهد داشت. با اینکه در کل بازار سهامی تمایل به رشد دارد، از این مثال میتوانید ببینید که پس از حرکتهای قیمتی بیش از حد در بازار صعودی و نزولی، تمایل به بازگشت به میانگین نشان میدهد. رویکرد بازگشت به میانگین میتواند بر روی هر بازه زمانی اعمال شود، بدون اینکه مهم باشد که آیا شما یک معاملهگر روزانه هستید که بر روی نمودارهای پنج دقیقهای تمرکز میکنید یا یک معاملهگر موقعیت که به نمودارهای هفتگی نگاه میکنید. در اصل، تکنیکهای بازگشت به میانگین سعی میکنند از حرکتهای قیمتی شدید یک نماد مالی بهرهبرداری کنند، با اتخاذ یک نظر مخالف و در نهایت اجرای یک موقعیت که حرکت قیمت فعلی را کاهش میدهد. معاملهگر بازگشت به میانگین بازار را برای این نوع عدم تعادل اسکن میکند، با افتراض این که قیمتها باید به سطح تعادل خود برگردند.مزایا و معایب روشهای بازگشت به میانگین

همانطور که توضیحاتی درباره نظریه بازگشت به میانگین ارائه دادهایم، بیایید برخی از مزایا و معایب استفاده از این سبک معامله را توضیح دهیم. مزایای روشهای بازگشت به میانگین: فرصتهای بیشتر برای معامله - به طور کلی، بازارها تمایل دارند در حدود 30 درصد از زمان در حال رشد باشند، در حالی که 70 درصد زمان در حال قفل شدن در یک نوع از انحصار باقی میمانند. از آنجا که روشهای بازگشت به میانگین بهترین کاربرد را در شرایط بازاری محدود به محدوده دارند، که بیش از دو سوم زمان وجود دارد، فرصتهای بیشتری برای بهرهبرداری از این نوع تنظیمات وجود خواهد داشت، مقایسهٔ آن با تنظیمات معاملهٔ روند. دوره نگهداری کوتاهتر - به طور میانگین، یک روش بازگشت به میانگین دوره نگهداری نسبتاً کوتاهی خواهد داشت. روشهای بازگشت به میانگین بسیار محبوب در بین معاملهگران چرخشی هستند که به طور معمول در محدوده دو روز تا دو هفته در یک موقعیت قرار میگیرند. این را با رویکرد دنبال کردن روند مقایسه کنید، که به طور کلی سعی خواهد کرد موقعیتها را به مدت هفتهها تا ماهها نگهدارد. این نوسان بیشتر، میتواند فرصتهای بیشتری در بازار ایجاد کند که به افزایش بازدهی شما کمک میکند. چالشهای اجرای معاملات - بیشتر سیستمهای پیروی از روند از سفارشات بازار یا سفارشات توقف برای اجرای سفارش ورود استفاده میکنند. به همین دلیل، اغلب سیگنالهای ورودی که در مدلهای پیروی از روند صادر میشوند، پر شده میشوند. معایب روشهای بازگشت به میانگین بازدهی کمتر - همانطور که توجه کردیم، استراتژیهای بازگشت به میانگین تمایل دارند در هر واحد ریسک، یک واحد یا یک و نیم واحد سود را هدف قرار دهند. این یک تعمیم است ولی معمولاً در بسیاری از تکنیکهای بازگشت به میانگین رخ میدهد. معایب واضح این روش، این است که با اینکه ما قادر هستیم به نرخ پیروزی بالاتری دست یابیم، اما در عوض، یک چیزی را از دست میدهیم. به طور خاص، روش بازگشت به میانگین، بازدهی کمتری نسبت به روشهای پیروی از روند دارد. احتمال عدم شناسایی حرکات بزرگ - ما میدانیم که بازارها تقریباً ۷۰٪ از زمان در حال تجمع هستند که برای معاملهگران بازگشت به میانگین مفید است. اما به خاطر داشته باشید که بازارها تمایل دارند حدود ۳۰٪ از زمان در حال روند باشند. و در این دورههای روندی، بیشترین سودهای پتانسیلی را میتوان به دست آورد. فازهای بازار روندی ممکن است سودهای بزرگی را ایجاد کنند که برای تاجران مخالف کیفیت فرصتهای ضائع است. چالشهای اجرای معامله - بیشتر سیستمهای پیروی از روند از سفارشات بازار یا سفارشات توقف برای اجرای سفارشات ورودی استفاده میکنند. به عبارتی دیگر، بیشتر سیگنالهای ورودی صادر شده در مدلهای پیروی از روند معمولاً پر میشوند. استراتژیهای بازگشت به میانگین اغلب از سفارشات محدود به عنوان روش اصلی اجرای ورودی استفاده میکنند. به همین دلیل، سیگنالهای ورودی صادر شده در یک چارچوب بازگشت به میانگین معمولاً به دلیل وابستگی بیشتر به سفارشات محدود، ممکن است از دست رفته شوند. این به این دلیل است که سفارشات محدود ممکن است با قیمت درخواستی پر یا خالی شوند. این یک چالش اضافی برای تاجران مخالف است که مدلهای آنها بر اساس فروش در قدرت و خرید در ضعف استوار است. بازارها میتوانند غیرمنطقی باقی بمانند - یک ضربالمثل مشهور در بازار وجود دارد که میگوید بازارها میتوانند برای مدتی بیشتر از آنچه شما به طور مالی تحمل کنید، غیرمنطقی باقی بمانند. به عبارت دیگر، بدون توجه به اینکه شما چقدر اعتماد به تحلیلهای بازار خود دارید، نباید به قدری محکم و مقاوم باشید که این حقیقت را نادیده بگیرید که بازارها معمولاً به طور مخالف با آنچه به نظر معقول میرسد، معامله میکنند. معاملهگران بازگشت به میانگین باید به این مسئله بسیار توجه کنند زیرا معاملات آنها بر اساس مقابله با عملکرد قیمت فعلی است که به نظر میرسد بیش از حد کشیده شده است. عدم تشخیص این موضوع در بازار میتواند منجر به ضررهای ویرانکننده شود که ممکن است سخت باشد آنها را ترمیم کرد.شاخصهای بازگشت به میانگین

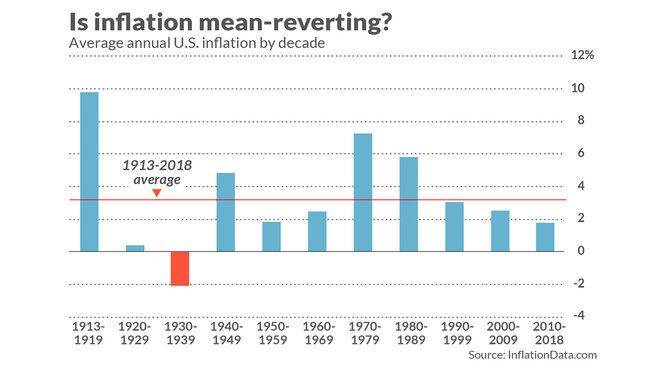

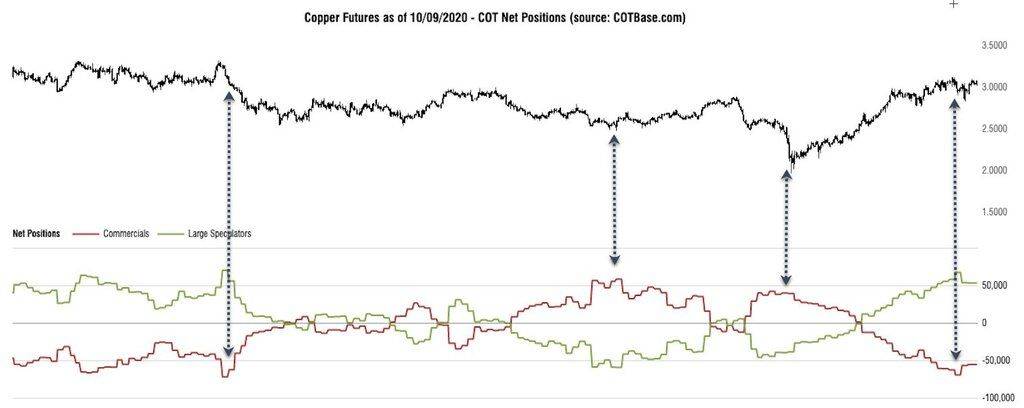

تکنیکهای معاملهگری بازگشت به میانگین در بازار معمولاً بر اساس انواع خاصی از شاخصها ساخته میشوند. این شاخصها میتوانند به صورت نشانگرهای تکنیکال، شاخصهای بنیادی یا اقتصادی و یا نشانگرهای مبتنی بر احساسات باشند. بیشتر معاملهگران با نشانگرهای بازگشت به میانگین مبتنی بر مطالعات تکنیکال آشنایی دارند، اما آنها به طور معمول کمتر با شاخصهای بازگشت به میانگین بنیادی و مبتنی بر احساسات آشنا هستند. بیایید برخی از نمونهها در هر یک از این دستههای شاخصهای بازگشت به میانگین را برجسته کنیم. شاخصهای تکنیکال - برخی از شاخصهای تکنیکال مانند باندهای بولینگر، شاخص نسبت قوت نسبی، استوکاستیک و درصد ویلیامز مثالهایی از مطالعات مبتنی بر تکنیکال هستند که سیگنالهای خرید بیش از حد و فروش بیش از حد را ارائه میدهند. در واقع، این سیگنالهای خرید بیش از حد و فروش بیش از حد به ما میگویند که در صورت خواندنی بیش از حد، قیمت در بازار خاصی به سمت بالا بیش از حد گسترش یافته است و یا در صورت خواندنی بیش از حد، قیمت در بازار خاصی به سمت پایین بیش از حد گسترش یافته است. در زیر مثالی از شاخص استوکاستیک را مشاهده میکنید. خط نقطهچین بالایی در داخل شاخص استوکاستیک سطح بیش از حد را نشان میدهد و خط نقطهچین پایینی در داخل شاخص سطح فروش بیش از حد را نشان میدهد. توجه کنید که قیمتها پس از خواندنی بیش از حد یا خواندنی بیش از حد به سمت میانگین خود باز میگردند. شاخصهای بنیادی - اگر به طور مرتب به یک تقویم اقتصادی نگاه کنید، مطلع خواهید بود که در طول ماه چندین نوع داده اقتصادی منتشر میشود. برخی از نشانگرهای اقتصادی که در بازار فارکس، فیوچرز و اوراق بهادار مهم هستند، شامل تصمیمات نرخ بانک مرکزی، تولید ناخالص داخلی، شاخص قیمت مصرفکننده، شاخص تولید انجمن مدیریت خرید (ISM)، گزارش NFP و غیره هستند. برای سهامهای فردی، چندین شاخص مهم بنیادی شامل نسبت قیمت به سود، نسبت قیمت به کتاب، نسبت بدهی به حقوق صاحبان سهام و نسبت قیمت به رشد سود میتوانند مورد استفاده قرار بگیرند. تمامی این دادههای بنیادی میتوانند در یک مدل معاملاتی معکوس استفاده شوند. به عنوان مثال، معاملهگر مخالف میتواند دادههای فعلی شاخص قیمت مصرفکننده را با روند چند ساله قیمت کالاهای مختلف مقایسه کند و از آن دادهها در مدل بازگشت به میانگین خود برای پیشبینی نرخ تورم آینده استفاده کند. شاخص های احساسی - شاخص های احساسی می تواند به چندین شکل ظاهر شود، اما اصل اساسی استفاده از شاخص های مبتنی بر احساسات در واقع یکسان است. به عبارت دیگر، تاجرانی که عبارتند از تاجران بازگشت به میانگین، اغلب به خواندن خواندن های بیش از حد در یک شاخص احساسات به عنوان یک روش برای اندازه گیری احساس فعلی در بازار نگاه می کنند. اغلب مشاهده می کنیم که خواندن های احساسی که در یک محدوده بیش از حد، یا خرسانه یا خرسانه قرار دارد، به تحویل قیمت ها در بازار منجر می شود. مفهوم اساسی پشت این امر این است که اگر همه خرسانه هستند، پس دیگر کسی برای افزایش قیمت ها وجود ندارد که به یک کاهش قیمت منجر می شود. در همین راستا، وقتی همه خرسانه هستند، دیگر کسی برای کاهش قیمت ها وجود نخواهد داشت که سپس به یک افزایش قیمت منجر می شود. نوع دیگری از شاخص احساسی که به طور منظم در بازارهای آتی استفاده می شود، شاخص تعهد تاجران است که به طور معمول به عنوان شاخص COT شناخته می شود. اغلب مشاهده می کنیم که وقتی یک اختلاف متناسب در جایگاه بین تاجران تجاری که در واقع خریداران بازار هستند و مشغولان بزرگ، که عمدتاً صندوقهای مشروط هستند، وجود دارد، قیمت ها ممکن است نزدیک به یک نقطه واگرایی باشند. این معمولاً افزایش قیمت را به سمت تجاریان ترجیح می دهد. نمودار قیمت هفتگی آتی مس که در زیر نشان داده شده است، این پدیده را نشان می دهد. توجه کنید که هر زمان که پوزیشنهای تجاری (خط قرمز) با پوزیشنهای بزرگ مشخصه (خط سبز روشن) تفاوت قابل توجهی داشته باشد، قیمت پس از آن معمولاً سمت پوزیشن تجاری حرکت میکند. همچنین توجه کنید که چگونه خطوط دوباره شروع به همگرا شدن میکنند، زیرا پوزیشنها شروع به بازگشت به میانگین میکنند.بازگشت به میانگین با باند بولینگر

بیایید الان یک مثال از یک استراتژی واقعی بازگشت به میانگین را که در بازار قابل استفاده است، توضیح دهیم. در این استراتژی، ما باند بولینگر را به عنوان سیگنال تنظیم بازگشت به میانگین ولاتیلیته خود استفاده خواهیم کرد. استراتژی که جزئیات آن را تعریف میکنیم، توسط جو راس، یک معاملهگر و نویسنده مجرب، معرفی شده است. این استراتژی به نام استراتژی معاملاتی Gimmee bar است. اصولاً، این استراتژی سعی میکند برای جستجوی برگشتهای احتمالی در نزدیکی انتهای ولاتیلیته، به خصوص در محیط یک محدوده معاملاتی، عمل کند. اینجا قوانین یک سیگنال معامله بلند را مشخص می کند:- قیمت ها باید حرکت قیمتی محدود را نشان دهند و باندهای بولینگر نسبتاً دور باشند.

- قیمت باید خط پایین باند بولینگر را لمس کند.

- منتظر نوسان قیمت اول پس از لمس خط پایین باند بولینگر باشید. این نوسان اول به عنوان نوسان gimmee شناخته می شود.

- دستور خرید را یک تیکه بالاتر از نوسان gimmee وارد کنید.

- یک تیکه زیر نوسان gimmee را به عنوان تلفات متوقف کنید.

- معامله را وقتی قیمت نزدیک به یا به خط بالای باند بولینگر می شود ببندید.

- قیمتها باید حرکت قیمتی در محدوده نشان دهند. با باندهای بولینگر که نسبتاً دور از هم قرار دارند.

- قیمت باید به خط بالای باند بولینگر برخورد کند.

- منتظر نوسان قبلی بعد از برخورد با باند بالایی باشید. این نوسان نخستین نوسان پایین است که به آن نوسان نیازمندی می گویند.

- یک سفارش برای خرید یک تیک پایینتر از نوسان نیازمندی وارد کنید.

- یک توقف ضرر یک تیک بالاتر از نوسان نیازمندی قرار دهید.

- معامله را وقتی قیمت نزدیک به یا به خط پایینی باند بولینگر میشود خاتمه دهید.