سفارش توقف ضرر چیست؟

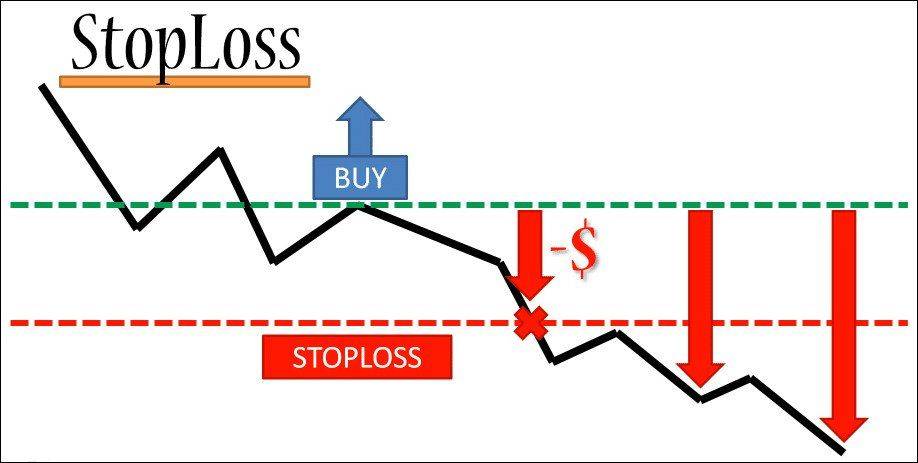

سفارش توقف ضرر یک نوع دستور است که توسط معامله گران برای محدود کردن خسارت یا قفل کردن سود در یک موقعیت موجود استفاده میشود. معامله گر میتوانند با قرار دادن دستور استاپ لاس، از اندازه ریسک خود در برابر بازار محافظت کنند. سفارش توقف ضرر یا دستورات استاپ لاس دستوراتی هستند که به دلیل رسیدن قیمت به یک مقدار مشخص شده به عنوان "قیمت استاپ"، با دستور خرید یا فروش در قیمت بازار، موقعیت را بسته و تمام میشود. دستورات استاپ لاس با دستورات استاپ لیمیت متفاوت هستند. دستورات استاپ لیمیت، دستوراتی هستند که به دلیل رسیدن قیمت به یک مقدار مشخص شده به عنوان "قیمت استاپ"، با دستور خرید یا فروش به صورت بازار در یک محدوده قیمتی خاص اجرا میشوند. اما، دستورات استاپ لیمیت ممکن است اجرا نشوند در حالی که دستورات استاپ لاس همیشه اجرا خواهند شد. به عنوان مثال، یک معامله گر ممکن است یک سهم یا یک جفت ارزی را خریداری کند و سفارش توقف ضرر را با کاهش 10٪ قیمت نسبت به قیمت خرید قرار دهد. در صورتی که قیمت به آن سطح 10٪ برسد، سفارش توقف ضرر فعال میشود و با بهترین قیمت موجود به فروش میرسد. اگرچه بیشتر سرمایهگذاران سفارش توقف ضرر را با موقعیت خرید مرتبط میکنند، اما این دستور همچنین میتواند یک موقعیت فروش کوتاه را نیز حفاظت کند. در چنین مواردی، اگر اوراق بهادار یا جفت ارزی یا یک نماد با قیمت یا بالاتر از یک قیمت خاص معامله شود، موقعیت از طریق یک خرید معادل بسته میشود.

توقف ضرر