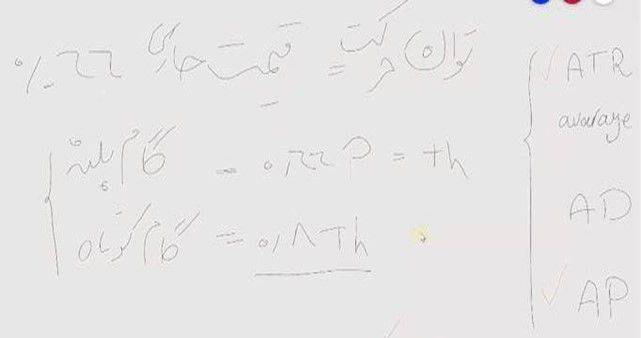

تایم فریم – فراکتال و ATR

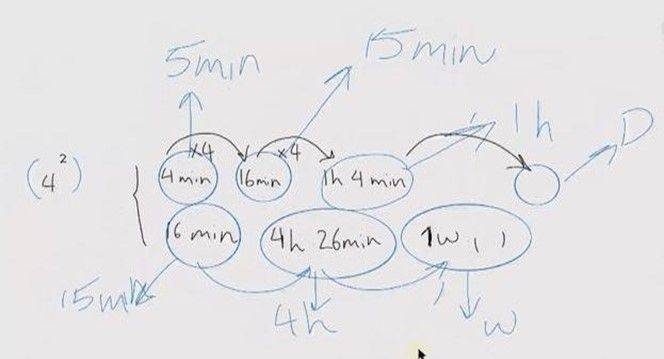

وقتی چند جزء کوچک کنار هم قرار بگیرند و از کنار هم قرار گرفتن آن ها جزء بزرگتری تشکیل بشه که ساختارش مشابه جزء های کوچکش باشه، یه تناسبی بین اون دو از نظر هندسی وجود داره که به اون تناسب میگن فراکتال. بازار هم یک ساختار فراکتالی داره تایم های فراکتالی ماهانه – روزانه – یک ساعته – پنج دقیقه – هفتگی – چهار ساعته – پانزده دقیقه – یک دقیقه

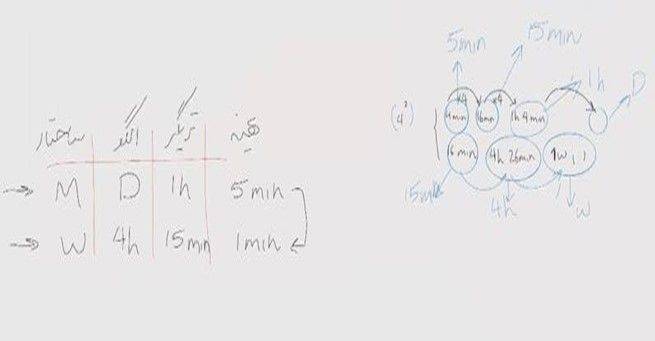

| تایم هتتریک | تایم بهینه | تایم تریگر | تایم الگو | تایم ساختار |

| 1 دقیقه | 5 دقیقه | 1 ساعت | روزانه | ماهانه |

| 1 دقیقه | 1 دقیقه | 15 دقیقه | 4 ساعت | هفتگی |

باید دقت کنیم که ترتیب مواقع زمانی رو رعایت کنیم.

حالا ببینید، تو معاملات ما، اولین مرحله اینه که بزرگترین مدت زمانی رو که ساختار اصلی بازار رو تعیین میکنه، بشناسیم و درک کنیم. به عبارت دیگه، اگر به مدت زمان یک ماه نگاه کنیم و بفهمیم که بازار به سمت کاهش قیمت میره و احتمالاً این کاهش تا یک نقطه خاصی ادامه داره، باید ببینیم که در مدتهای کوتاهتر، وضعیت دقیقتر چطوره.

بعد از شناخت ساختار و جهت عمومی بازار، میریم سراغ پیدا کردن الگوهای حرکت، و این کار رو در مدتهای کوچکتر انجام میدیم.

وقتی یک شرط مشخصی رو برای ورود به معامله در نظر گرفتیم، مثلاً وقتی میبینیم قیمت در مدت زمان الگو به ما اشاره میکنه که میتونیم به معامله بپردازیم، اون وقت به تایم تریگر میریم و منتظر میمونیم تا شرایط مناسب برای ورود به معامله ایجاد بشه.

به اون لحظهای که باید تصمیم بگیریم تایم تریگر میگیم.

و در نهایت، برای بهبود و دقیقتر کردن نقاط ورود و خروج در معاملات، از مدتهای کوچکتری استفاده میکنیم که بهشون دبل تریگر هم میگن.

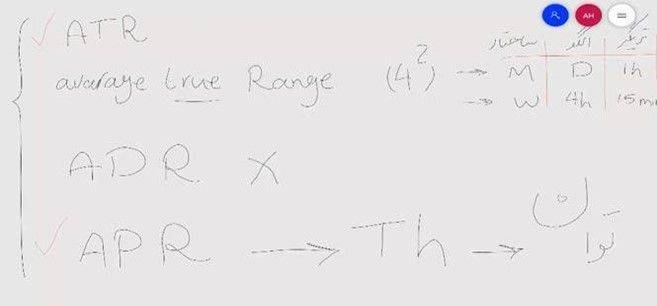

اندیکاتو رATR :

ببینید، ما در اینجا در مورد دو مفهوم مهم در معاملات صحبت میکنیم. اولی “اوریج ترو رنج” یا به عبارت دیگر “میانگین واقعی حرکات قیمت” است.

اگر بدانیم میانگین تغییرات قیمت در یک دوره زمانی خاص مثلاً 60 تا 70 پیپ است، احتمالاً در آینده نیز قیمت تغییراتی در همان محدوده خواهد داشت. در واقع، جهت حرکت قیمت مهم نیست، فقط مقدار حرکت مهم است.

حالا بیایید در مورد مفهوم دیگر صحبت کنیم. اگر ای تی آر لایو (یعنی آخرین تغییرات قیمت) کمتر از ای تی آر تایم (معمولاً یک بازه زمانی بزرگتر) باشد، احتمالاً قیمت در حال استراحت است و آماده به یک حرکت تند شدن است.

اما اگر ای تی آر لایو بیشتر از ای تی آر تایم باشد، احتمالاً قیمت در حال تعادل گرفتن است تا به میانگین تغییرات قیمت برسد.

ما در اینجا در مورد دو مفهوم دیگر هم صحبت میکنیم: “رنج حرکت” که معادل ای تی آر است و “توان حرکت” که معادل ای پی آر است.

ای تی آر نشان دهنده چیزهایی است که در گذشته رخ داده است، در حالی که تی اچ نشان دهنده انتظارات ما در آینده است.

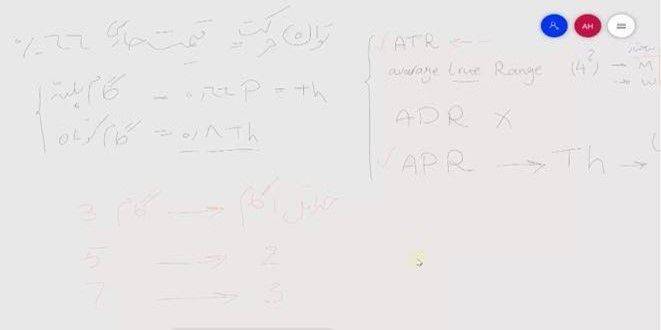

برای محاسبه انتظار حرکت، از تفاوت میان گام بلند تایم ساختار و گام بلند تایم تریگر استفاده میکنیم. ایده اصلی توان حرکتی این است که 66٪ از قیمت جاری برابر با توان حرکت است و یک گام بلند معادل 66٪ این قیمت جاری است.

همچنین، یک گام کوتاه معادل 80٪ توان حرکت است.

در نهایت، اگر قیمت به گام حرکت کرد، انتظار داریم حداقل یک گام بازگردد. به عبارت دیگر، اگر قیمت 5 گام حرکت کرد، انتظار داریم حداقل 2 گام به سمت معکوس بازگردد.

اگر قیمت 7 گام حرکت کرد، انتظار داریم حداقل 3 گام به سمت معکوس بازگردد.

با استفاده از این روش، میتوانیم تارگت قیمتی برای عملیات معاملاتی خود را بدون نیاز به داشتن تاریخچه قیمتها تعیین کنیم.

ما در اینجا با دو مفهوم مهم در معاملات آشنا میشویم:

- ADR (میانگین حرکات قیمت در طول روند): این مفهوم به ما میگوید چقدر قیمت در طول یک مدت زمانی خاص تغییر کرده است.

- APR (میانگین رنج حرکات قیمت): این مفهوم به ما نشان میدهد که چقدر قیمت در حین حرکتش تغییر میکند. این توان حرکتی که با حروف TH نشان داده میشود، یعنی 66 درصد از قیمت جاری، نشان دهنده یک گام حرکت بلند است و 8 درصد از TH نشان دهنده یک گام حرکت کوچک است.

در واقع، ADR به ما میگوید چقدر درصد تغییرات قیمت در طول زمان رخ میدهد، در حالی که APR به ما میگوید چقدر تغییرات قیمت در حین حرکت قیمت اتفاق میافتد. این اطلاعات میتوانند به ما در تصمیمگیری در مورد معاملات مالی کمک کنند.

با استفاده از مفهوم ای تی آر میایم انتظاراتمون از بازار رو تعدیل می کنیم. مثل فلان جفت ارز در یه تایم معین چقدر توان حرکتی داره.

حرکات شارپ و با مومنتوم و با اندازه بیشتر از ای تی آر، به دنبالش درجا زدن هایی داریم که میانگین حرکات به ای تی ار نزدیک بشه .

– راهنمای جدول پایین در اندیکاتور :

در اندیکاتور، سه تا عدد داریم، سمت چپی توان حرکت هست. عدد وسط ای تی آر هست و عدد سمت راست ای تی آر لایو بازره

-راهنمای جدول بالا در اندیکاتور :

عدد اول گام کوتاه

عدد دوم بلند

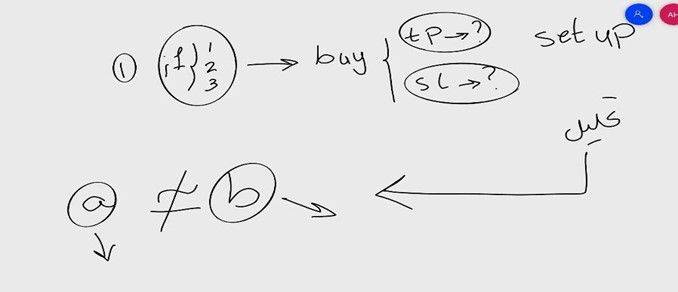

ما دو حالت برای ورود به بازا ر رو داریم .

مسیر اول مسیر ستاپ هست (از قبل یه ستاپ داریم) و میگیم اگر شرط های لازم رخ داد، آنگاه بای یا سل رو فشار بده و به صورت پیش فرض تی پی رو میزاری فلان عدد و استاپ لاس هم فلان عدد.

ستاپ کاری نداره کجای بازار قرار گرفتی و بعد از برقراری شروط، وارد معامله میشیم.

بیایید ابتدا در مورد “ستاپها” صحبت کنیم. وقتی بازار در یک وضعیت خاص قرار میگیرد، ما به شما میگوییم که آماده شوید و باید بلافاصله سفارشهای خود را قرار دهید.

در واقع، میگوییم که سطح توقف (استاپ) و همچنین هدف (تارگت) خود را در مقادیر مشخصی قرار دهید. نکته مهم اینجاست که نگران نباشید که ورود به بازار کجا انجام شده است، چرا که در 70 تا 80 درصد موارد موفقیت آمیز از بازار با سود خارج میشوید.

در نهایت، به مرحلهای میرسیم که توانایی تحلیل قیمت را پیدا کردهایم و نیازی به تنظیم “ستاپ” نداریم.

اعدادی که در مورد “اندیکاتورها” مثل “تی پی ها” و “پیوت اس ال” مطرح میشوند، همه برای این است که ما بتوانیم یک “ستاپ” مناسب انجام دهیم.

در مورد “ستاپ”ها، ما به دنبال کاهش ریسک پس از رسیدن به تارگت 3 هستیم و به دنبال تعیین تارگتهای بعدی میگردیم.

در معاملات، وقتی در مورد “ستاپها” صحبت میکنیم، معمولاً تارگتها را بر اساس توان حرکت تعیین میکنیم. به عبارت دیگر، تارگت اول برابر با توان حرکت است، تارگت سه برابر توان حرکت، و تارگتهای هفت و پانزده برابر توان حرکت هستند.

تا زمانی که در مرحله “ستاپها” هستیم، ممکن است نقاط ما بهینه نباشند و تارگتهای ما بزرگ نباشند و ریسک ممکن است به نسبت به میزان سود کمتر باشد. هر چه به سمت تحلیل دقیقتر برویم، ریسکها معمولاً به نسبت به میزان سود کمتر میشوند.

حالا وقتی در مورد “تحلیل” قرار داریم، به جای استفاده از اعداد ثابت، ما قیمت را تحلیل میکنیم و تارگت نهایی را میشناسیم و معاملات را مدیریت میکنیم. اما در مرحله “ستاپها”، ما تارگت نهایی را نمیدانیم.

کل فرآیند کار در معاملات با استفاده از “پرایس اکشن” به چهار بخش تقسیم میشود:

1- تشخیص جهت حرکت: در این مرحله، ما بررسی میکنیم که قیمت به کدام سمت حرکت میکند (صعودی یا نزولی).

2- تشخیص اندازه حرکت: ما اندازه تغییرات قیمت را مشخص میکنیم.

3- تشخیص شتاب حرکت: ما بررسی میکنیم که حرکت قیمت با چه شتابی انجام میشود.

4- تشخیص نوع حرکت: در این مرحله، ما نوع حرکت قیمت را تشخیص میدهیم، اینکه آیا به صورت یک خط مستقیم حرکت میکند یا منحنی و… میباشد.

خلاصه جلسه پرایس اکشن امین همتی

همه چیز در قیمت خلاصه شده و قیمت همه چیز هست. هر ابزاری که برای تحلیل در اختیار ما هست، شک برانگیز هست.

تعریف فراکتال: وقتی چند جزء کوچک کنار هم قرار بگیرند و از کنار هم قرار گرفتن آن ها جزء بزرگتری تشکیل بشه که ساختارش مشابه جزء های کوچکش باشه، یه تناسبی بین اون دو از نظر هندسی وجود داره که به اون تناسب میگن فراکتال. بازار هم یک ساختار فراکتالی داره تایم های فراکتالی بازار:

ماهانه – روزانه – یک ساعته – پنج دقیقه هفتگی – چهار ساعته – پانزده دقیقه – یک دقیقه

تایم ساختار: بزرگ ترین تایم ما که ساختار اصلی و کلی مارکت رو براساس اون تفسیر کنیم و متوجه بشیم.

مثلا اگر تایم ماهانه تایم ساختار باشه و مثلا اونس رو بدونیم روند نزولی در پیش گرفته و احتمال داره اون نزول تا یه نقطه معین ادامه داشته باشه ،تکلیفمون در تایم های پایین مشخص تر میشه.

تایم الگو: بعد از دیدن ساختار و جهت کلی حرکت، برای پیدا کردن و درک الگو های حرکت، میایم به تایم الگو.

تایم تریگر: وقتی یه شرطی رو از قبل تعیین کردم)مثلا قیمت در تایم الگو بتونه فلان کار رو کنه، اون وقت میرم تو تایم تریگر منتظر میمونم یه لحظه خاصی رخ بده و بعد وارد بشم.

اون لحظه ای که باید رخ بده تا تصمیم بگیرم میگیم تایم تریگر تایم بهینه(دبل تریگر): برای بهینه کردن و دقیق کردن نقاط ورود و خروج از بزرگترین تایم ممکن میایم بررسی می کنیم میرسیم به تایم پایین.

نکته: گردانندگان اصلی بازار، رسانه های مهم دنیا دستشون هست .وقتی خبر دستشون هست یا میان مقاومت های مسیر رو قبل انتشار خبر پاکسازی می کنند و یا خبر رو زمانی منتشر می کنند که بیشترین بازدهی ممکن رو داشته باشه. پس وقتی سطوح دارن پاکسازی میشن باید منتظر انتشار یه خبر موند .

بازار به غیر از رفتار عادی خودش هرچیزی که از خارج از بازار بهش تحمیل میشه رو تعدیل میکنه و در خودش هضم میکنه و اخبار باعث سرعت یا کند شدن حرکت قیمت میشن.

اندیکاتور ATR: اوریج ترو رنج یا میانگین واقعی حرکات قیمت. اگر بدونیم میانگین تغییرات یه کندل مثلا 60 70 پیپ هست به احتمال زیاد در آینده هم قیمت میانگین حرکاتی برابر با همان حدود ها خواهد داشت .جهت حرکت مهم نیست فقط مقدار حرکت مهمه.

اگر ای تی آر لایو کمتر از ای تی آر تایم باشه قیمت احتمالا داره درجا میزنه و آماده یه حرکت شارپ میشه.

اگر ای تی آر لایو بیشتر از ای تی آر تایم باشه احتمالا قیمت یه مدت درجا بزنه تا خودشو به میانگین حرکت برسونه، قیمت یک رنج حرکت داره و یک توان حرکت. رنج حرکت میشه ای تی آر و توان حرکت میشه ای پی آر. ای تی آر چیزی هست که در گذشته رخ داده و تی اچ انتظاری هست که در آینده از قیمت داریم.

انتظار حرکت برابر هست با گام بلند تایم ساختار منهای گام بلند تایم تریگر.

ایده اصلی توان حرکتی: 66% قیمت جاری مساوی است با توان حرکت. قیمت یک گام بلند داره برای حرکت و یک گام کوتاه.

این گام بلند معادل 66% قیمت جاری است که میشه توان حرکت و یک گام کوتاه داریم که 80% توان حرکت هست. قیمت اگر سه گام حرکت کرد، انتظار اینه که حداقل یک گام برگرده. اگر 5 گام رفت جلو حداقل دو گام برگرده. اگر 7 گام حرکت داشتیم حداقل 3 گام برگرده.

مشاهده متن کاملبرای مشاهده دیگر جلسات این دوره نیاز به یک حساب VIP دارید. عضویت VIP ما در حال حاضر رایگان است و نیاز به پرداخت هیچ هزینه ای ندارید. اگر حساب کاربری VIP دارید برای مشاهده لاگین کنید در غیر اینصورت ثبت نام کرده و به سادگی یک حساب VIP مطابق پست معرفی حساب VIP دریافت کنید.

برای دریافت حساب VIP رایگان تجارت فارکس کلیک کنید.👉

جلسه دوم دوره پرایس اکشن امین همتی RTMبرای مشاهده این قسمت باید کاربر VIP باشید

ساختارهای پایه پرایسی

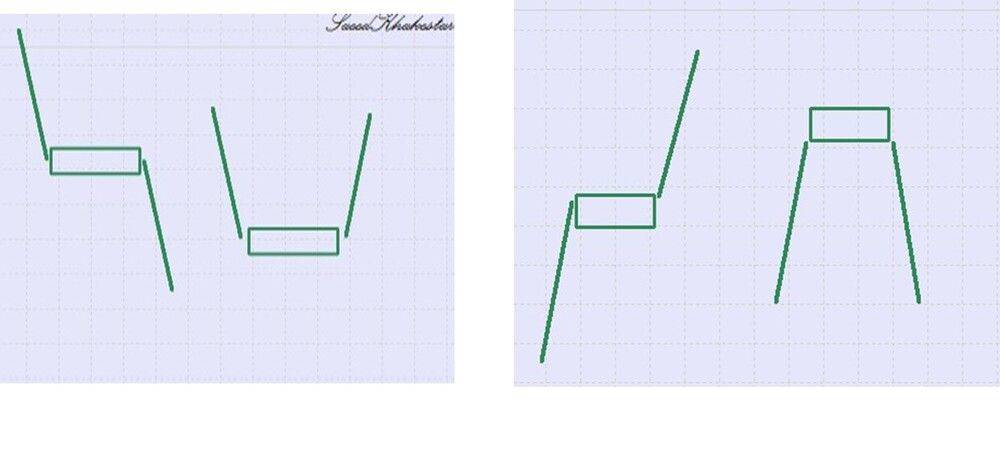

“در معاملات، ما چند ساختار پایه پرایسی معمول را بررسی میکنیم. این ساختارها معمولاً الگوهایی هستند که در بازار به طور متناوب تکرار میشوند. اینجا چند نمونه از آنها را معرفی میکنیم:

1- “رالی بیس رالی”: این الگو به این معناست که قیمت ابتدا به سمت بالا حرکت میکند (رالی)، سپس کاهش مییابد و دوباره به سمت بالا میرود (رالی دیگر).

2- “رالی بیس دراپ (کپس آن پرایس)”: در این الگو، قیمت ابتدا به سمت بالا حرکت میکند (رالی)، سپس کاهش مییابد و در ادامه به سمت بالا میرود، اما به اندازه کمی کاهش پیدا میکند (دراپ)، و در نهایت به سمت بالا حرکت میکند (کپس آن پرایس).

3- “رالی بیس دراپ (کپس آن پرایس)”: این الگو نیز شبیه به الگوی قبلی است، با این تفاوت که کاهش در بخش دراپ کمتر از الگوی دوم است.

4- “رالی بیس دراپ (کپس آن پرایس)”: این نمونه الگو همچنان به روند قیمت رالی و کاهش (دراپ) اشاره دارد، اما کاهش در این الگو بیشتر از دو الگوی قبلی است.”

کار اصلی ما در معاملات این است که بعد از یک حرکت قیمتی به سمت بالا (رالی) و یک حرکت به سمت پایین (بیس)، تصمیم بگیریم که حرکت بعدی قیمت به سمت بالا (رالی) یا به سمت پایین (دراپ) خواهد بود.

ما از روی اینکه چگونه رالی اول اتفاق افتاده و کجا بیس تشکیل شده است، میتوانیم پیشبینی کنیم که حرکت بعدی قیمت چگونه خواهد بود.

یک نکته مهم این است که حرکتهای قیمت به شکل وی (شکل حرف “و”) نیز ممکن است دارای بیس باشند و بیسهای آنها در شکل حرف “و” رخ میدهد.

همچنین، روند صعودی میتواند تغییر کند. اگر تغییر کند، ابتدا به یک روند سایدوی (روند متعادل) تبدیل میشود، و از آنجا میتواند دوباره به روند صعودی تغییر کند، یا به روند نزولی تبدیل شود.

به عبارت دیگر، روند صعودی به صورت پیوسته نمیماند و ممکن است به روند دیگری تبدیل شود، این تغییرات در حرکت قیمت معاملاتی مهم هستند.

تعریف بیس:

یکی از اجزای الگوهای حرکت قیمت معاملاتی مانند “رالی بیس رالی” و “رالی بیس دراپ”، دارای ویژگیها و کارهای خاصی است که باید در نظر گرفته شود. بنابراین، هرگاه مشاهده کردیم که این الگو شکل گرفته است (بیس)، کارهای زیر را انجام میدهیم.

شرط لازم برای تشکیل بیس عبارتند از: 1- حداقل باید 4 کندل (شمع) متوالی داشته باشیم، اما اگر 3 کندل هم قبول شوند، ممکن است. 2- کلوز (قیمت پایانی) کندلها باید نزدیک به یکدیگر باشند به گونهای که کلوز کندل بعدی نزدیک به پایین (لو) یا بالای (های) کندل قبلی نباشد.

کاری که در این مرحله انجام میدهیم، تشخیص تایم فریم بیس میباشد.

برای این منظور، تایم را به قدری بالا میبریم که شروط لازم برای تشکیل بیس دیگر برقرار نشوند، به عبارت دیگر، اگر 3 کندل بدون وقوع کلوز زیر لوی یا بالای های کندل قبلی رخ ندهد، به تشخیص تایم فریم بیس خواهیم رسید.

نکته مهمی که در اینجا وجود دارد، این است که اولین کندل با رنگ مخالف بعد از رالی، محدوده پایین بیس را تعیین میکند و شیب بالاترین نقطه بالایی بیس را تعیین میکند.

نکته: اگر سطح ناحیه بیس رو به آینده امتداد بدیم اولین برخورد معمولا واکنش خوبی خواهد داشت. اولین واکنش که به محدوده بیس میرسد بیشترین و مطمئن ترین واکنش را می دهد.

نکته: قیمت پس از ساخت بیس، پس از خروج از بیس به سمت بیس بعدی در گذشته چارت حرکت میکنه.

در روش معاملاتی “پرایس اکشن”، سطوح قیمتی که ما برای معامله به آنها توجه میکنیم، تنها یک بار مصرفی هستند. این به چه معناست؟ به این معناست که ما به دنبال نقاطی در نمودار قیمت هستیم که قبلاً توسط قیمت نرفتهاند.

در واقع، ما به دنبال “سطوح بکر” قیمتی هستیم، به این معنا که این سطوح توسط حرکت قیمت قبلی نفوذ نکردهاند. بیسهای قیمتی چیزی به جز آن نیستند که قیمتها به آنها میرسند تا یک حرکت جدید آغاز شود.

بنابراین، قبل از ادامه حرکت قیمت به سمت بالا یا تغییر جهت، لازم است که ابتدا این سطوح بکر با سفارشها پر شوند.

در آینده، درباره بیسهایی که دارای سطوح بکر هستند و بیسهایی که بدون سطوح بکر هستند، بیشتر صحبت خواهیم کرد.

همچنین، واکنش قیمت به بیس ممکن است به سه نوع تقسیم شود: 1- قیمت بیاعتنا به بیس میرود و از آن عبور میکند و سپس واکنش میدهد. 2- قیمت ابتدا واکنش میدهد و به سمت بیس میرود، یک تغییر جهت کوتاه انجام میدهد و سپس بیس را متمایل میکند. 3- قیمت به بیس واکنش میدهد و جهت حرکت خود را تغییر میدهد.

ادامه مطلبامین همتی کیست؟ سبک امین همتی چیست؟

امین همتی یکی از فعالان بازارهای مالی شامل فارکس و بورس و ارزهای دیجیتال است. امین همتی بعنوان یکی از مدرسین فارکس بیشتر شناخته میشود و سبک معاملاتی RTM را تدریس و در کانال یوتیوب خود در اختیار دیگران قرار داده است. امین همتی متولد 1373 رشته مکانیک خونده و علاقه شدید به هوافضا پیدا کرده بوده و بخاطر تامین خرج و مخارج دنبال شغلهای مختلف بوده و متوجه شده که شرایط کاری کارمندی هست و سختیهای خودش رو داره. طبق ادعای امین همتی او بصورت اتفاقی در یک فلافل فروشی با یک سایت آشنا میشه که اون رو با بورس آشنا کرده. و درنهایت با فارکس و بازارهای مالی آشنا شده. در مصاحبه هایی که با آقای امین همتی انجام شده است متوجه شدیم که تلاش زیادی برای یادگیری داشته اند و بارها در سبک معاملاتی خودشون بازنگری داشتن تا در نهایت به سبک مشخصی رسیدن که تونستن به سود برسند.دوره های مختلفی از ایشان موجود هست و البته ویدئوهای متعددی از ایشان در کانال یوتیوب ایشان موجود هست اما به نظر میرسه سبک RTM که مبتکر آن یک شخص ایرلندی است، بیشتر است از همین جهت ما نیز آموزشهای ایشان در این سبک را در این مقاله برای شما آماده کرده ایم. در زیر دو پادکست و مصاحبه از ایشون رو میتونید گوش کنید.